Introduction

Le Saker a publié il y a trois jours son rapport de fin d’année 2014. Il s’agit d’une synthèse exclusivement centrée autour de la crise ukrainienne. L’état des lieux est particulièrement sensé, mais je pense que l’analyse peut être élargie ou complétée sur certains points. J’ai donc décidé de reprendre son texte original en anglais, et d’y introduire mes ajouts en français.

Cette démarche est le fondement qui nous permet d’échapper au sort, de ne pas être réduit à être prisonnier des événements. Elle est valable en tout temps et tous lieux, et est encore plus précieuse en temps de crise, parce qu’il s’agit du meilleur outil méthodologique qui nous reste à disposition, tous les autres ayant faillis.

By any measure 2014 has been a truly historic year which saw huge, I would say, even tectonic developments. This year ends in very high instability, and the future looks hard to guess. I don't think that anybody can confidently predict what might happen next year.Le terme essentiel dans la phrase qui précède est “de manière présomptueuse” (confidently), c’est-à-dire prédire avec une certitude absolue. Car le Saker a ensuite détaillé une logique qui l’autorise en conclusion à pouvoir prédire (predict) avec une certitude moindre (80%) certains comportements des acteurs analysés. Ce n’est pas de la prévision (foresee : to sense or know in advance) mais bien de la prédiction argumentée (predict) datée et vérifiable, c’est-à-dire de l’anticipation politique.

So what I propose to do today is something far more modest. I want to look into some of the key events of 2014 and think of them as vectors with a specific direction and magnitude. I want to look in which direction a number of key actors (countries) "moved" this year and with what degree of intensity. Then I want to see whether it is likely that they will change course or determination. Then adding up all the "vectors" of these key actors (countries) I want to make a calculation and see what resulting vector we will obtain for the next year. Considering the large number of "unknown unknowns" (to quote Rumsfeld) this exercise will not result in any kind of real prediction, but my hope is that it will prove a useful analytical reference.Encore une fois, le terme essentiel dans la phrase qui précède est “à l’image de la réalité” (real), c’est-à-dire qu’il ne s’agit pas de prédire l’ensemble des événements marquants sur la planète en 2015. Il s’agit bien de produire une anticipation politique, qui détermine son cadre d’analyse, et qui nous donne rendez-vous dans 6 mois ou un an pour en vérifier la justesse, afin de l’affiner.

Cette démarche est le fondement qui nous permet d’échapper au sort, de ne pas être réduit à être prisonnier des événements. Elle est valable en tout temps et tous lieux, et est encore plus précieuse en temps de crise, parce qu’il s’agit du meilleur outil méthodologique qui nous reste à disposition, tous les autres ayant faillis.

L'évènement central et les acteurs principaux

A comprehensive analysis of 2014 should include most major countries on the planet, but this would be too complicated and, ultimately, useless.Encore une fois, le terme essentiel dans la phrase qui précède est “complète” (comprehensive), c’est-à-dire qu’il ne s’agit pas de décrire l’ensemble des évènements de 2014 pour tous les pays majeurs du globe. Nous sommes d’accord, ce serait bien trop fastidieux, et peu utilisable à cause de la longueur du texte à lire. C’est pourquoi l’effort de synthèse est déterminant dans la constitution d’une anticipation politique.

I [the Saker] think that it is indisputable that the main event of 2014 has been the war in the Ukraine.Partant de ce postulat, le Saker définit les principaux acteurs impliqués dans cette crise localisée et développe une analyse très pertinente. Mais nous devons la cantonner au périmètre de départ, c’est-à-dire la crise ukrainienne.

Notre ambition ici est de prendre davantage de recul pour réaliser une synthèse principalement sous les angles géo-économique et historique, englobant des acteurs dont certains sont naturellement différents du cadre choisi par le Saker.

En effet dans cette perspective géo-économique l’événement marquant de 2014 est le lancement d’un système financier international alternatif au sommet des BRICS à Fortaleza, que nous avions anticipé.

Ce mouvement n’est pas seulement celui d’une dé-dollarisation du système monétaire international. C’est aussi l’expression affirmée d’une dé-américanisation des esprits, de la fin du règne global de la pensée unique des soi-disant élites occidentales.

Cette situation historique exige un repositionnement de l’Europe et de l’axe anglo-américain vis-à-vis de la Grande Asie, face à l’inéluctable retour de balancier de ce que l’on appelle aujourd’hui en géopolitique la puissance, mais – insistons encore une fois sur ce point – laquelle n’est rien d’autre que la résultante du développement de l’esprit des peuples.

La partie d’échecs entre ces deux axes n’a pas attendu la crise ukrainienne pour se révéler. Il s’agit d’un enjeu historique que l’on peut faire remonter au minimum au XVIIème siècle.

Voilà bien nos acteurs majeurs pour cette étude géo-économique : l’axe anglo-américain gouverné par l’état profond transnational et l’axe russo-chinois, qui est le fer de lance du monde multipolaire proposé par les BRICS.

Le tableau suivant résume les influences et alliances de ces deux axes à fin 2014, ainsi que leurs principaux atouts géo-économiques.

Notes : sur les marchés truqués ; sur le protectorat de l’Allemagne

En 2015 nous estimons que les pays suivants rejoindront graduellement la sphère d'influence de l'axe russo-chinois: Australie, Arabie Saoudite, Turquie, Vatican, Pakistan, Corée du Nord, Corée du Sud, Yémen. La dynamique globale pousse nettement dans cette direction. Pour le découplement du système monétaire international, nous maintenons nos précédentes anticipations (voir ici et ici).

L’offensive géo-économique

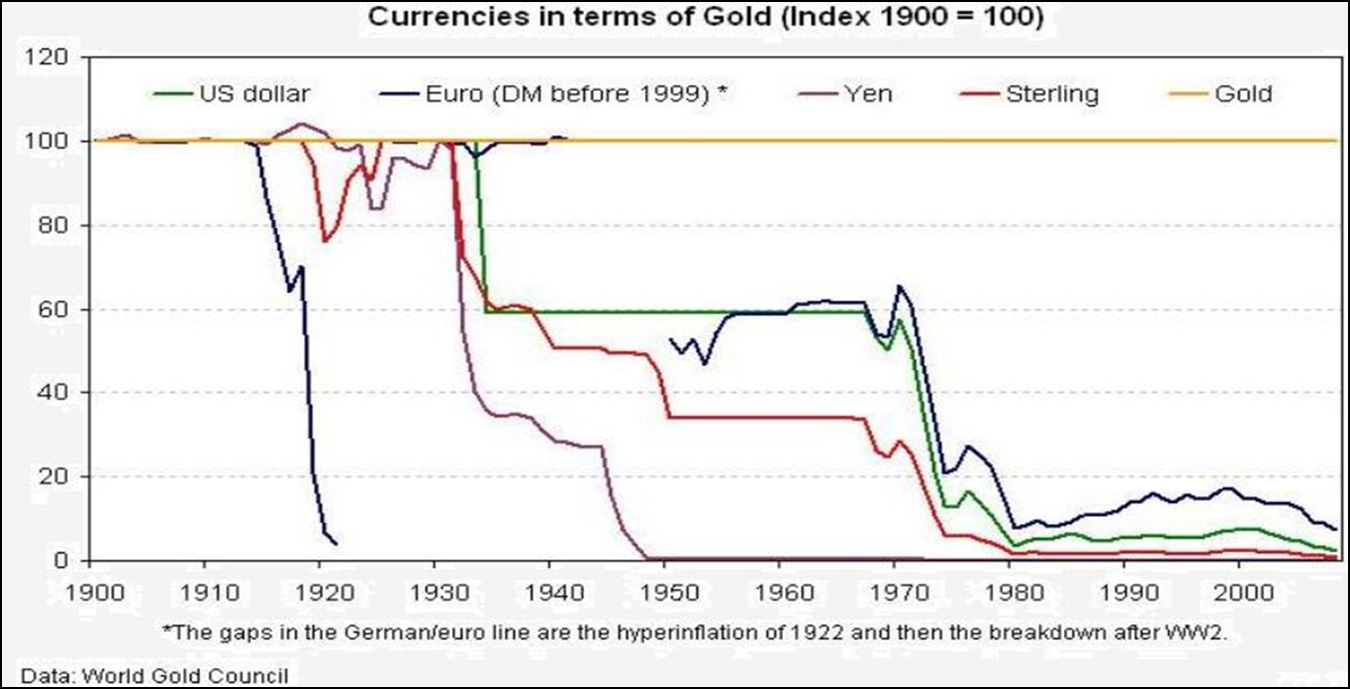

La phase actuelle a selon nous commencée en 2007-2008 à l’initiative de l’axe anglo-américain. Exactement comme les crises financières précédentes (1837, 1863, 1873, 1893, 1907, 1913, 1933, Bretton Woods 1944, gold window 1971, crise asiatique 1997, crise des dotcom 2000), il ne s’agissait pour la « banque » que de donner une secousse au bon endroit et au bon moment pour que beaucoup s’écoulent. Il suffit alors de ramasser tout ce que les joueurs avaient misé sur le tapis pour accumuler encore plus de pouvoir – le capital n’étant qu’un instrument du pouvoir.

Intermède: Un témoignage

I had a nice talk with Jack Morgan the other day and he seemed more worried about Tugwell's speech than about anything else, especially when Tugwell said, "From now on property rights and financial rights will be subordinated to human rights." J.P.M. did not seem much troubled over the gold purchasing, and confessed that he had been completely misled in regard to the Federal expenditures. The real truth of the matter is, as you and I know, that a financial element in the larger centers has owned the Government ever since the days of Andrew Jackson — and I am not wholly excepting the Administration of WW — The country is going through a repetition of Jackson's fight with the Bank of the United Stated - only on a far bigger and broader basis.

(F.D. Roosevelt, 1882 – 1945 ; Letter to Col. Edward Mandell House, 21 November 1933 ; in F.D.R.: His Personal Letters,1928-1945, edited by Elliott Roosevelt, New York: Duell, Sloan and Pearce, 1950, p. 373)

Notes: Rexford Tugwell was one of FDRs economic advisors. At the time he was Assistant Secretary of the United States Department of Agriculture.

WW is the president W. Wilson.

Andrew Jackson was president from 1829 to 1837. He was strongly opposed to the Second Bank of the United States, a precursor to the modern Federal Reserve Bank.

[I have published a few months after this article a new one dedicated on this relation between finance and power.]

[I have published a few months after this article a new one dedicated on this relation between finance and power.]

Cette crise financière déclenchée en 2008 par la faillite décidée (c'est à dire provoquée) de Lehman Brothers fut la première qui devait avoir un impact mondial. Cependant certains joueurs comme la Chine plus informés sur le sens de l’Histoire avaient pris certaines précautions, notamment depuis la crise asiatique, et furent bien moins touchés que prévu. Leur rattrapage économique sur les Etats-Unis, au lieu de ralentir, s’est alors fortement accentué jusqu’à les dépasser fin 2014.

Les offensives géopolitiques de l’axe anglo-américain depuis 2008 (Georgie, printemps arabe, Soudan…) se sont entremêlées avec les passes d’armes géo-économiques entre les adversaires. Depuis le premier sommet BRICS en 2008, l’axe anglo-américain n’a pas voulu croire à la réalité de la constitution accélérée de l’axe russo-chinois, mais seulement de la nécessité de le retarder ou de l’éviter. Cela peut s’expliquer par le fait que reconnaître la réalité de cet axe revenait à reconnaître qu’il n’y avait plus aucune solution pour l’axe anglo-américain. La partie est perdue, et dans la structure sociopolitique du pouvoir en place ces mots font partie de l’indicible, de l’inaudible et de l’inenvisageable.

Un indicateur de la tension géo-économique et de la dé-dollarisation est donné par le montant des bons du Trésor américain détenus par la Fed et par le reste du monde. Les coups de frein de 2008 et 2013 par le "reste du monde" sont manifestes dans les graphiques qui suivent.

En rouge: part de détention des Bons du Trésor U.S. par la Fed;

En vert: part de détention des Bons du Trésor U.S. par les institutions étrangères (banques centrales);

source : conscience-sociale.org avec données St Louis Fed

En vert: part de détention des Bons du Trésor U.S. par les institutions étrangères (banques centrales);

source : conscience-sociale.org avec données St Louis Fed

Détention des Bons du Trésor US négociables confiés par les institutions étrangères à la Fed Bank of NY (en bleu, lhs: montant net ; en rouge, rhs: variation annuelle); Le pic négatif de mars 2014 marque la vente massive d'UST par la Russie suite au coup d'état en Ukraine.

source: conscience-sociale.org avec données St Louis Fed

source: conscience-sociale.org avec données St Louis Fed

Un autre indicateur, encore plus important, est celui de la base de l’or métal ou des taux GOFO. Nous avons déjà expliqué l’importance de ce marché et son évolution depuis 2013.

Aucune tactique employée par l’axe anglo-américain depuis 2008 n’a réussi à inverser la tendance. Ceci explique l’annonce de la fermeture à Londres du marché des taux de contrats à terme liés à l’or (GOFO). Celle-ci confirme très clairement notre anticipation en la matière.

La violence de l'attaque monétaire contre la Russie se lit dans le taux d'échange entre l'euro et la monnaie ukrainienne (le hryvnia), même après les premiers accords de cessez-le-feu de septembre 2014, dans ce pays en guerre civile :

Comparons avec le graphique du taux de change entre la monnaie ukrainienne et le rouble d'une part, et entre l'euro et le rouble d'autre part:

Le rouble a fortement chuté face à la monnaie ukrainienne et à l'euro à partir de septembre 2014 (remontée des taux hryvnia/rouble et euro/rouble) ! Bien évidemment, pas une seule bombe n'est pourtant tombée en Russie, pas de crise politique ni sociale ni sanitaire, et un bon nombre de nouveaux contrats massifs sont signés dans cette période. Cela reviendrait à dire que ne pas livrer les navires Mistral et diminuer les capacités d'accès aux dollar US pour quelques crédits en cours aurait un effet immédiat et encore pire qu'une guerre civile.

Il n'est évidemment pas question de se laisser influencer par une manœuvre de propagande aussi grossière. Chacun doit savoir que les cours de change ne sont pas déterminés par des offres et demandes de devises à l'instant t, mais pas des paris sur les taux futurs, parce que l'effet de levier y est très largement supérieur.

Les rumeurs que la Russie aurait bientôt épuisé ses réserves de change, ou que la banque centrale russe ne peut rien contre "les marchés", ça ne tient pas une seconde :

De plus je note que personne n'a expliqué que grâce à cette crise des changes la Russie a surtout racheté des roubles en les payant en dollar US au meilleur cours, c'est à dire a racheté sa devise aux fondamentaux excellents en payant avec de la monnaie de singe. Une très bonne affaire pour la banque centrale russe ! Ça renverse complètement le point de vue habituel "la Russie a été obligée de vendre ses réserves en dollar pour supporter le cours du rouble". Par contre il est certain que les acteurs de l'axe anglo-américain rêvaient tout grand que la Russie vende une partie de ses réserves d'or dans la panique qu'ils espéraient.

Ils en ont été pour leurs frais.

[Cet article devait initialement être complété sur la crise en Ukraine dans les jours suivants. Nous avons finalement choisi de traiter plus en profondeur les facettes géo-économiques, historiques et morales de l'Occident, qui restent les plus ignorées, et qui sont le terreau pour préparer demain.]

Aucune tactique employée par l’axe anglo-américain depuis 2008 n’a réussi à inverser la tendance. Ceci explique l’annonce de la fermeture à Londres du marché des taux de contrats à terme liés à l’or (GOFO). Celle-ci confirme très clairement notre anticipation en la matière.

La violence de l'attaque monétaire contre la Russie se lit dans le taux d'échange entre l'euro et la monnaie ukrainienne (le hryvnia), même après les premiers accords de cessez-le-feu de septembre 2014, dans ce pays en guerre civile :

Le rouble a fortement chuté face à la monnaie ukrainienne et à l'euro à partir de septembre 2014 (remontée des taux hryvnia/rouble et euro/rouble) ! Bien évidemment, pas une seule bombe n'est pourtant tombée en Russie, pas de crise politique ni sociale ni sanitaire, et un bon nombre de nouveaux contrats massifs sont signés dans cette période. Cela reviendrait à dire que ne pas livrer les navires Mistral et diminuer les capacités d'accès aux dollar US pour quelques crédits en cours aurait un effet immédiat et encore pire qu'une guerre civile.

Il n'est évidemment pas question de se laisser influencer par une manœuvre de propagande aussi grossière. Chacun doit savoir que les cours de change ne sont pas déterminés par des offres et demandes de devises à l'instant t, mais pas des paris sur les taux futurs, parce que l'effet de levier y est très largement supérieur.

Les rumeurs que la Russie aurait bientôt épuisé ses réserves de change, ou que la banque centrale russe ne peut rien contre "les marchés", ça ne tient pas une seconde :

Volume des réserves de change de la Russie, de 1997 à décembre 2014

De plus je note que personne n'a expliqué que grâce à cette crise des changes la Russie a surtout racheté des roubles en les payant en dollar US au meilleur cours, c'est à dire a racheté sa devise aux fondamentaux excellents en payant avec de la monnaie de singe. Une très bonne affaire pour la banque centrale russe ! Ça renverse complètement le point de vue habituel "la Russie a été obligée de vendre ses réserves en dollar pour supporter le cours du rouble". Par contre il est certain que les acteurs de l'axe anglo-américain rêvaient tout grand que la Russie vende une partie de ses réserves d'or dans la panique qu'ils espéraient.

Ils en ont été pour leurs frais.

[Cet article devait initialement être complété sur la crise en Ukraine dans les jours suivants. Nous avons finalement choisi de traiter plus en profondeur les facettes géo-économiques, historiques et morales de l'Occident, qui restent les plus ignorées, et qui sont le terreau pour préparer demain.]