The Official Monetary and Financial Institutions Forum and the World Gold Council have just released a new report called "Gold, the renminbi and the multiple-currency reserve system".

The foreword is by itself a very good synthesis of the current situation :

" The world is preparing for possible twin shocks from the parlous position of the two main reserve currencies, the dollar and the euro. As China weighs up its options for joining in the reserve asset game, gold – the official asset that plays no formal part in the monetary system, yet has never really gone away – is poised, once again, to play a pivotal role. [...] No other reserve asset seems safe from the coming dollar shock. "

If this new international monetary system preparation and the dollar replacement as the major reserve and international currency still looks incredible for you, here are others synthetic views of the current situation :

ECRI U.S. Weekly Leading Index ;

data serie from 1967 to 1/4/2013; click to zoom

Share of AAA-rates assets as part of the total fixed income markets

...this is the rush towards new safe assets (for instance below Australian AAA sovereign bonds) :

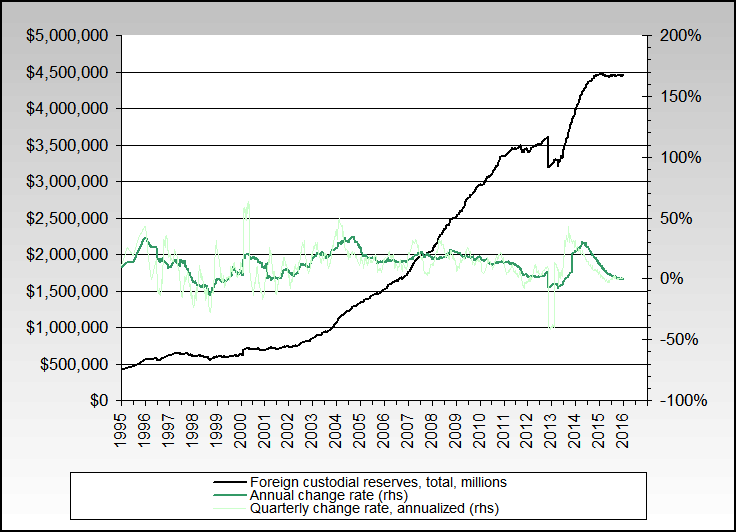

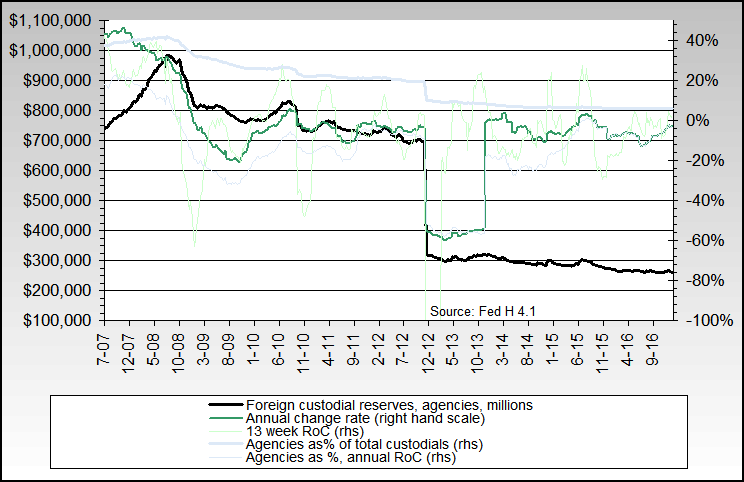

...and out from the U.S. Treasury and Agency securities :

...and add to this the reports about gold massively bought and recycled out from LBMA system or newly claimed by Asian countries.

Now back to the OMFIF report : Chapter 4 summarizes different prospective scenarii for the 2013-2018 timeframe. As usual with prospective-only scenario, they simply ignore the politics, and let the readers do their own choice. More, they do not argument at all why they have chosen these scenario and not others ones, and do not even mention Japan.

I have then to give my own view, based on previous political anticipation about the strenghtening of the eurozone, more political integration into Euroland+ (i.e. EU less UK plus Scotland), more weakness of the Fed blunt monetary policy, increasing defiance towards Fed monetary policy from others interests, and a new monetary policy from Japan following the recent election (cf Yahoo News).

Currency zone

|

Macroeconomic developments

|

Currency effect

|

Impact on gold

|

U.S.

|

US economy in

recession due to fiscal tightening and ineffective policies. Public finances remain

weak, as does domestic demand.

|

Dollar drops as fast

as the new reverse system is taking momentum.

|

Gold market

manipulation and Euro strength are initially gold negative, but US weakness then

cannot avoid to boost gold.

|

Eurozone / Euroland+

|

Euro area works

through its problems and survives intact, thanks to the new integrated policies and macroeconomics tools.

|

Euro strengthens as

Europe appears to have overcome the crisis.

|

Euro strength is gold

negative, but US weakness then cannot avoid to boost gold.

|

China and South Asia

|

China tries to

stimulate domestic demand.

|

Renminbi decouples

from dollar as further de-pegging is seen as attractive.

|

Chinese buying

continues. Emerging market central banks continue opportunistically to build up

gold stocks.

|

Japan

|

Japan tries to

stimulate domestic economy using a new monetary policy.

|

BoJ decouples from Fed

policy as further pegging of Yen with Renminbi is seen as attractive.

|

BoJ have to buy some

gold stocks to back their own currency, and/or sell their U.S. Treasury for

others bonds.

|

I will discuss UK geoeconomics in a future article, if this priority increases.